光纖市場儘管經歷一波大動盪,不過在東北亞國家帶動、晶片與設備價格持續探底之下,整體市場頗有回溫之勢,可望帶來龐大商機。國內在中華電信力拱、各類製造商競相投入之下,如何掌握這波商機,將是國內業者能否成功轉型的重要關鍵。

雖然由於2001年底,全球網路泡沫化讓國內外各家光通訊廠商相繼退出市場或者購併,光通訊產業一度蕭條。但日本政府持續積極主導該國高速網路之建設,並自2002年開始,由主要業者NTT推出光纖到府(FTTH)服務,讓日本民眾享受高速寬頻網路之便利。亞洲其他國家也積極跟進,如韓國、台灣、新加坡皆相繼鋪設FTTH;中國大陸也因為2008年即將舉辦奧運,當地主要電信業者積極在北京等大城市建置光纖網路。而北美及歐洲等地區近幾年也都加速投入FTTx的建設,讓光通訊產業再次展現生機。

光通訊產業角色各異

FTTx是這幾年各國電信業者主推的光纖舖設方式,其相關設備、零組件、光通訊元件、光纖都跟過去有所不同,亦代表有許多商機,因此有許多廠商相繼投入其中,以下將探討整個光通訊產業的供應鏈,及台灣與全球廠商之間的連結關係。

電信業者主導光通訊產業

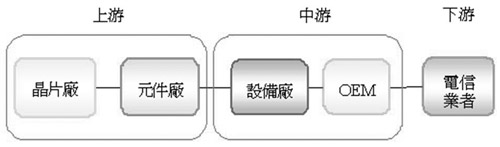

全球光通訊產業供應鏈活動主要是以晶片廠、設備廠、代工廠、零件廠及電信廠商之間的供貨模式及商業活動為主(圖1)。

|

資料來源:資策會MIC(02/2008)

圖1 光通訊供應鏈模式 |

在整個產業活動中,首先會由與客戶最接近的電信業者預估其未來FTTx用戶多少,制定採購計畫與規格,進而帶動整個光通訊產業活動。電信業者在提出採購規格(RFP)之後,再由設備廠與晶片廠、原始設備製造商(OEM)廠商及元件廠商合作,開發出建置FTTx所需之相關設備。因此,要說電信業者為整個光通訊產業供應鏈中主導者也毫不為過。

晶片業者成降價最大推手

不過,在FTTx布建初期,晶片廠主導整個技術規格能力強且議價能力高,可影響電信業者標案規格。但當標準底定時,技術成熟且市場起飛,電信業者客製化的需求提高,便會主導整個採購規格。

為了加強產業鏈的合作,全球光線路終端(OLT)與光纖網路終端(ONU)設備廠商、電信服務業者以及晶片商均積極參與FTTx標準制定單位與聯盟,定期舉辦FTTx設備相容性測試,並因此修正技術規格與增加應用,爭取彼此合作機會,整體合作極為密切。

近期另一個明顯的趨勢是,隨著設備價格持續走低,ONU/ONT品牌設備商也逐漸將ONT代工訂單轉往中國與台灣等地,不過設備廠商與特定晶片廠商多有配對關係,設備廠商之代工訂單以OEM為主,OEM代工廠商則只賺組裝的錢。

在被動光纖網路(PON)晶片廠商部分,目前乙太網路被動光纖網路(EPON)的晶片廠商包括PMC-Sierra、Teknovus、Centillium、Cortina等,由於業者競爭激烈,晶片價格在相互競爭下持續探底,有利於設備廠商製造成本降低並鼓勵電信業者進行EPON之建置;反之,超高速被動光纖網路(GPON)因目前市場規模不大,晶片價格偏高,影響GPON之OLT與ONU/ONT價格,阻礙電信業者大舉布建之意願。

光收發器成本比重大

另外,由於光通訊的主要元件為光收發器,其市場動態也同樣動見觀瞻。其供應鏈情形為電信業者招標合適的設備廠商,再由設備廠商各自找相關元件廠商合作。

值得一提的是,光收發器的成本幾占ONU總成本之一半,故光收發器為ONU最關鍵之元件。而GPON之光收發器的成本又比EPON之光收發器成本高,因此使用GPON技術布建FTTx成本較高。總而言之,若要使GPON成本持續往下降,首先必須讓光收發器的成本下降才有可能。

不論是EPON或是GPON,其分波多工器(Wavelength Division Multiplexer, WDM)所占成本不但最高,且目前技術皆掌握在大廠手中,如思科(Cisco)、MRV、Tellabs、阿爾卡特-朗訊(Alcatel-Lucent)、西門子(Siemens)、富士通(Fujitsu)等。若這些大廠不將此技術釋放給代工廠,則ONU及OLT的價格難以大幅下降。

全球光纖市場回溫

光通訊產業自2000年起,因光通訊元件單價過高、設備廠及元件廠過度投資,致使整個產業大崩盤,從電信業者與網路服務業者(ISP)、光通訊設備廠商到光通訊元件廠商都受影響,連帶也影響台灣光通訊產業。而日本自2004年開始布建FTTx的帶動下,使得台灣光通訊元件廠及代工廠出現產業回溫之機會,在各領域中都有不少成績。

國內業者訂單大增

FTTx的ONU及OLT中多由光分歧器進行串接,故在FTTx建置上的需求量也相當可觀。目前台灣在研發製造光分歧器的主要廠商為上詮光纖、波若威科技、科毅光電等。

而因各國電信業者持續布建FTTx,EPON或GPON之ONU需求量大增,也讓不少台灣廠商得到許多代工機會。目前台灣ONU的原始設備製造商廠商為台聯電訊、合勤科技、明泰科技、友勁科技、鴻海精密等。其他光通訊設備國內廠商如表1。

| 表1 台灣光通訊設備介紹與供應廠商 |

| 光通訊設備 |

品項 |

功用 |

廠商 |

| 光分歧器 |

光分歧器為減少網路機房及設備維護的成本更節省了大量光纜資源等建置成本 |

上詮光纖、波若威科技、科毅光電 |

| PON之OLT |

光纖線路終端設備(OLT)上的各項服務透過一根光纖經過光分歧器,將下行的光信號分成多路廣播給每一個ONU |

台聯電訊、合勤科技、仲琦科技、明泰科技 |

| PON之ONU/ONT |

每個ONU上行的信號則逆向通過光耦合器合成在一根光纖多工傳送給OLT |

友勁科技、台達電、合勤科技、仲琦科技、明泰科技、亞旭電腦、展達通訊、康全電訊、智邦科技、鴻海精密 |

資料來源:資策會MIC整理(12/2007)

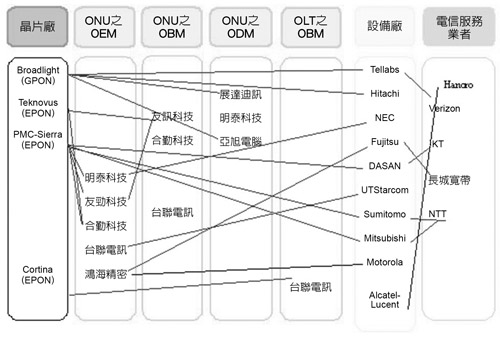

台灣網通大廠亞旭電腦、明泰科技、友勁科技、合勤科技過去多為數位用戶迴路(DSL)設備廠商,但認知FTTx為未來寬頻布建之主流,因此也跨進FTTx產業中,透過與晶片廠的合作,爭取到不少OEM訂單的機會,不過也因為台灣網通廠商對未來高速寬頻的發展還不明確,故同時跨足DSL及PON設備,以因應未來之發展。相關供應鏈關係圖如圖2。

|

資料來源:資策會MIC(02/2008)

圖2 晶片廠、設備廠與台灣廠商之供應鏈活動關係圖 |

由於一般的OEM直接由設備廠商下訂單做組裝生產,材料及晶片皆由設備廠指定,因此OEM只能賺取代工的費用。如ONU的OEM明泰科技、台聯電訊、鴻海精密分別替恩益禧(NEC)、UTStarcom、富士通代工。

自有品牌製造商(OBM)則直接跟電信業者談標案,和設備廠的地位相當。如台聯電訊與Cortina合作,開發出OLT產品,直接和與歐洲電信業者洽談標案就是一例。

在原始設計製造商部分,廠商為品牌或服務業者代工,但軟硬體多採自行設計,挑好晶片及軟硬體,爭取電信業者的標案。如展達通訊為GPON之ONU的ODM廠商,透過與晶片廠商博徠(BroadLight)合作開發出ONU。ONU大部分由展達通訊自己設計,但其中內部有些模組元件則由代工客戶指定。

中華電領軍台灣光通訊市場

在國內,光通訊市場規模主要取決於中華電信為首之固網業者布建進度。如中華電信預計將以5年新台幣600億元建置次世代網路(NGN)核心與骨幹網路建設,全面進行網路光纖化,以實現光纖到府服務。再配合網路電視(IPTV)推出多媒體隨選視訊(MOD)與高畫質電視(HDTV)節目,讓消費者享受快速的上傳/下載傳輸服務。從這些動作已可看出,中華電信對光通訊網路的企圖心。

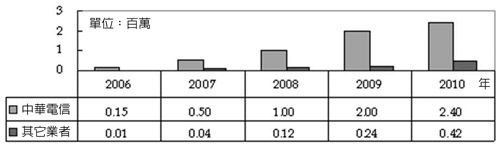

中華電信透露,2007年底前光纖用戶數已達五十萬戶,2010年則可達兩百四十萬戶,將占中華電信現有寬頻用戶的二分之一;此外,台灣其他固網業者以及有線電視業者也已計畫或者小規模推動FTTx服務。根據資策會MIC執行之經濟部ITIS計畫統計分析顯示,預估至2010年,台灣FTTx用戶數將成長至兩百八十二萬戶(圖3)。

|

資料來源:中華電信,資策會MIC整理(02/2008)

圖3 台灣FTTx用戶數成長預測圖 |

中華電信力推的光纖到家服務,是指將用戶從中華電信機房裡的線路,由傳統電話更改為光纖網路,提供傳輸速率更快的上網服務。在5年計畫中,中華電信將把現有的網路骨幹光纖化,也同時將語音、數據、多媒體資料全部數位IP化,讓光纖傳輸成為網路資訊傳播的主軸。

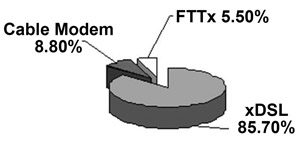

不過,從圖4可看出xDSL仍為台灣有線寬頻接取裝置的主流,占比超過85%,用戶數逾四百萬戶,而FTTx接取方式的用戶數不過二十六萬戶,顯見仍有極大成長空間。

|

資料來源:電信總局,資策會MIC整理(02/2008)

圖4 2007年第二季台灣固網寬頻用戶比重示意圖 |

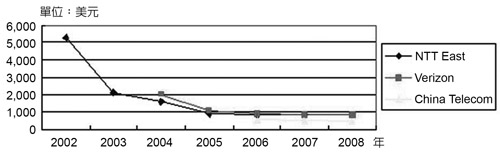

至於平均用戶成本,在2006~2008年間,日本NTT East、美國Verizon等之平均每戶所花成本幾乎一致,約為850美元,也可得知相關市場規模(圖5)。

|

資料來源:各公司,資策會MIC整理(02/2008)

圖5 2002~2008年FTTH平均每戶布建成本 |

稍早時,光通訊設備商日本住友(Sumitomo)與仲琦聯手獲得中華電信約新台幣1億3,000萬元之合約,預計服務三萬個用戶,因此每戶平均之建置成本約為130美元。從國內2007年底FTTx用戶數達五十萬戶、2010年用戶數達兩百四十萬戶估算,新增用戶數達一百九十萬戶,新增用戶數乘以每戶平均建置成本,可得知整體設備市場規模將約為2億5,000萬美元。而由於設備價格每年略有降幅,因此可估算出國內2007~2010年之設備市場規模將約為2億4,000萬美元,成為國內外相關業者之市場大餅所在。

再看光收發器之產量產值,雖然目前全球80%的FTTH市場仍集中在日本,FTTH之設備需求更以日本設備商供應為主,但是其中所需的光通訊元件,例如光收發模組,其實多委外由台灣或中國大陸生產。而由於台灣光收發器廠商與日本客戶擁有多年的合作關係,日本對於台灣光收發器產品的品質與價格,甚至技術提升速度的能量皆相當信賴,包括前鼎光電、台達電等業者,均通過日本設備商日立(Hitachi)、富士通、三菱(Mitsubishi)、恩益禧、住友等廠商之產品認證而取得長期合作關係。未來日本設備商在全球各地開拓市場時,台灣光收發器廠商或許可藉此獲取更多商機。

舉例來說,晶片廠商PMC-Sierra由於與光收發器廠商台達電、前鼎光電在技術上相容,因此透過合作的方式出貨至日本設備廠商,預估台灣在近兩年每年平均被動光纖網路光收發器的產量為一百五十萬個,產值約為3,200萬美元,約占全球PON光收發器的一成左右,也因此帶動台灣整個光收發器上、中、下游許多商機。

設備價格左右市場規模

目前有許多設備廠商投入這塊市場,包括三菱、住友、富士通、DASAN Networks、Corecess、Dongwon、烽火通信與傲信通訊等,加上晶片廠商也同樣躍躍欲試,如PMC-Sierra、Teknovus、Centillium及Cortina投入在EPON領域,在相互競爭下,使得相關設備之價格不斷地下降,也帶動建置成本下降,因此許多亞洲國家的電信業者皆選擇以EPON技術布建FTTx。日本尤其積極,該國以EPON技術大量建置FTTx,因此FTTx用戶數占全球80%,其他鄰近國家如韓國及台灣也相繼投入EPON之建置,刺激EPON設備市場商機持續成長。

而目前投入GPON領域的設備商則包括阿爾卡特-朗訊、Tellabs與摩托羅拉(Motorola)等,晶片廠商包括博徠、飛思卡爾(Freescale)等。相對於EPON,GPON競爭廠商既少,又加上儘管擁有較高的傳送速率與更佳之服務品質(QoS),但因建置成本高,許多電信業者還不敢貿然投入,因而影響GPON市場成長速度。目前仍看各國之大型電信業者如Verizon、AT&T、英國電信(BT)、法國電信(France Telecom)、Telefonica等之規畫以為抉擇。

地區差異導致客製化需求漸高

亞洲地區的電信業者如NTT、KDDI、KT、中華電信、中國電信等主要以EPON技術布建FTTx;北美及歐洲地區的電信業者,如Verizon、AT&T、法國電信、Telecom Austria主要以GPON技術布建FTTx。而因電信業者選擇技術的不同,也連帶影響整個設備供應鏈體系的重大差異。

在FTTx初期布建時,晶片廠主導規格能力強且議價能力高,因此電信業者大多會採納晶片廠商的規格建議,而OBM/ODM廠商則配合一些中小型電信業者做客製化服務。

但當標準底定、FTTx大量布建、技術成熟且市場起飛時,電信業者客製化的需求提高,並推動更多專屬之寬頻應用服務,便會主導整個採購規格,對設備與晶片廠商而言,擁有多樣化產品以及持續的軟體研發投入以滿足電信業者之需求,將是勝負的關鍵因素。

政府支援將提升國內光通訊競爭力

2004年各國電信業者相繼布建FTTx,直接帶動光纖設備包括ONU及OLT、光通訊元件包括光收發器、光分歧器、光放大器、光耦合器、光開關、光連接器等零組件之升溫。而其中光收發器由於成本占比高,因此有許多台灣廠商投入光收發器產品,光收發器之供應鏈體系完整。

不過,隨著光收發器已步入標準化,台廠直接面臨來自中國廠商的競爭,如飛通、WTD、遭MRV購併的Fiberxon等,都動作頻頻。而光收發器裡的關鍵零組件,包括WDM、雷射二極體(LD)、驅動IC(Driver IC)的關鍵技術卻大都掌握在國際大廠手中,因此須透過與國際大廠的合作並取得設備廠及晶片廠的品質認證及採用,如台達電取得三菱及富士通的認證,且能供給特殊需求的產品,方可爭取許多訂單機會。

此外,台灣廠商光通訊供應鏈體系完整,上游零組件與中游設備製造具有技術、品管與成本等優勢,不過台灣光通訊廠商規模較小,單打獨鬥力量有限,除需要政府資金與技術支援外,台廠之間若能有效進行垂直與水平整合也將創造出有別以往的優勢,以爭取未來幾年全球大型電信業者陸續宣布之FTTx布建計畫訂單。

(本文作者為資策會MIC產業分析師)